Ako to, že trh nevyrieši všetko? (eTrend)

Branislav Žúdel zareagoval na moju reakciu na jeho reakciu na môj rozhovor. Aby sa z týchto reakcií nestal nekonečný seriál v duchu „CERGE-EI píše, INESS odpovedá“, z celého textu si vyberiem iba jednu výtku, na ktorú zareagujem. Má totiž potenciál zaujať aj niekoho, kto celú výmenu nesleduje od začiatku a zároveň sa objavuje pomerne pravidelne. Zatiaľ nepovšimnuté tak zostanú ďalšie semienka určite zaujímavej diskusie ako napríklad tvrdenie, že na trhu nehnuteľností v Španielsku nebola bublina a tamojšie problémy spôsobila príliš reštriktívna (sic!) monetárna politika ECB.

Jedným z argumentov proti rakúskej teórii hospodárskeho cyklu (Austrian Business Cycle Theory –ABCT) je námietka, že podnikatelia predsa nemôžu robiť systematické chyby pri analyzovaní efektov rastu peňažnej zásoby. Tieto informácie o monetárnej politike by totiž zapracovali do cien a tým okamžite eliminovali negatívne dopady manipulácie peňažnej zásoby. Slovami Branislava Žúdela:

„Achillovou pätou rakúskej teórie hospodárskeho cyklu, tak ako ju prezentuje aj Juraj Karpiš, je predpoklad, že centrálna banka dokáže v každom cykle zas a znova oklamať celý trh. Táto teória predpokladá, že investori nedokážu pri investovaní predvídať fakt, že centrálna banka nominálne sadzby neskôr zdvihne, a teda mylne kalkulujú s príliš nízkymi úrokovými sadzbami. Prečo by ale investori, vediac, že dnešná úroková sadzba je opäť „umelo“ nízka, počítali s touto umelou sadzbou aj do budúcnosti, už rakúska teória nevysvetliť nedokáže.“

Nejde o nový postreh. Branislavom Žúdelom spomínaný Dalibor Roháč aj túto námietku použil ako jeden z dôvodov prečo sa už nepovažuje za rakúskeho ekonóma „bez výhrad“ . Rakúsku teóriu hospodárskeho cyklu spochybňoval ešte pred krízou (v apríli roku 2007), preto jeho nedávny článok nie je prekvapením. S otázkou, prečo možno podnikateľov v rámci ABCT oklamať monetárnou politikou samozrejme neprišiel prvý Dalibor, vo svojej kritike ABCT ju uvádza už v Daliborovom texte spomínaný Bryan Caplan, podobné obavy viedli Tylera Cowena k rezervovanosti voči ABCT.

Prekonal som nutkanie na túto námietku odpovedať jedinou protiotázkou: „Aká je teda tá pravá, trhová úroková miera, s ktorou mám počítať v mojich plánoch?“ a vzhľadom na didaktickú hodnotu tejto námietky rozpíšem odpoveď trochu obšírnejšie.

Kto rozumie dopadom rastu peňažnej zásoby?

Aby mala existencia teórie ABCT aspoň nejaký pozorovateľný vplyv na ekonomické premenné pri obmedzovaní dopadov manipulácie úrokov, musí byť splnených naraz viacero podmienok. Keďže žiadna informácia sa nepremieta do cien „sama“ je nutné, aby tejto teórii (1) rozumelo a (2) verilo (3) dostatočné množstvo ľudí (4) s dostatočným množstvom zdrojov, ktorí (5) budú následne na základe týchto znalostí na trhu konať , čím ju zapracujú do cien. Je to realistický predpoklad, keď ABCT nerozumie ani Branislav Žúdel, ktorý sa živí študovaním rôznych hypotéz o fungovaní ekonomiky („…netuším, čo presne znamená tvrdenie, že nové peniaze by mali byť kryté reálnymi úsporami…“ )? Pritom podnikatelia samozrejme nie sú (vďaka bohu) a ani nemusia byť makro-ekonómovia. Na úspešné podnikanie totiž úplne stačí lokálna znalosť rozdielu medzi cenami vstupov a odhadom toho, čo budú ľudia ochotní zaplatiť za výstupy. Áno, ceny sú všetko, čo potrebujú vedieť na to, aby úspešne prestavili svojim podnikaním štruktúru ekonomiky tak, aby lepšie zodpovedala potrebám spotrebiteľov (napr. otvorenie večierky dole v paneláku či vývoj a výroba nového automobilu). A práve tieto ceny im centrálna banka (spolu s komerčnými bankami) výkyvmi v budiž-peniazoch (Fiat Money) neustále manipuluje, čím zvyšuje neistotou ohľadom úspešnosti ich podnikateľskej kalkulácie. O monetárnej politike a jej dopadoch poväčšine podnikatelia nemajú ani páru, preto nemožno očakávať, že dokážu do cien okamžite premietať jej dôsledky.

Monetárna politika a jej dopady sa navyše extrémne ťažko predpovedajú. Kto mohol v marci 2011 tušiť, že ECB pustí do obehu v decembri vyše 200 mld. nových eur? A kto tuší, koľko z týchto peňazí sa nakoniec aj namultiplikuje do peňažnej zásoby pôsobiacej v ekonomike? Kto tuší ako sa rast peňažnej zásoby prejaví v mojich cenách na vstupe a výstupe (ako podnikateľa ma arbitrárne konštrukty ako CPI alebo core inflation samozrejme nezaujímajú)? Novodobá závislosť celej ekonomiky na „rade múdrejších“ v centrálnych bankách vytvorila celý nový neproduktívny trh vykladačov slov a mimiky centrálnych bankárov. Guvernéri získali status novodobých šamanov. Nimi vyvolávaná inflácia tlačí obyčajných ľudí do rizikových investičných rozhodnutí , ktorým nerozumejú. Vďaka nim sme všetci špekulanti a ak nebudeme dávať dobrý pozor čo robia, môžeme za to draho zaplatiť.

A že centrálni bankári kontrolujú len krátke úroky a zvyšok určuje trh? Krátke úroky manipulované centrálnou bankou znižujú trhové úrokové sadzby úverov s dlhšími dobami splatnosti. Je to vďaka carry tradeu na výnosovej krivke a bankám, ktoré fungujú ako fabriky na tvorbu dlhých peňazí z krátkych.

Ani rozumieť nestačí

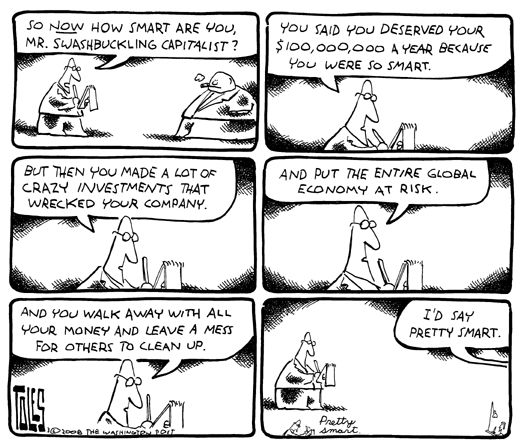

Protiargument ABCT v podobe všemocného a vševedúceho trhu paradoxne často počuť aj z úst ľudí, ktorí ekonómiu chápu ako náuku o zlyhaniach trhu. Keď ale príde na kritiku ABCT, tak zrazu aj najväčší trhový skeptik verí v jeho priam zázračné schopnosti likvidovať neblahé následky manipulácie budiž-peňazí plánovacou komisiou. Pravdepodobne je to pomýleným vnímaním trhu ako aproximácie dokonalej konkurencie.

Trh ale nefunguje ako model dokonalej konkurencie a informácie nie sú všemocné. Dôležité pre výsledky manipulácie je, kto kontroluje zdroje (aký silný je manipulátor – v prípade centrálnej banky je to množstvo užívateľov meny, ktorých je možné vydaním nových peňažných jednotiek čiastočne vyvlastniť) a ako rozsiahla je manipulácia. Negatívne dopady socializmu okamžite nezmizli tým, že sme všetci pochopili, že žijeme v socializme. Áno, čierny trh pomohol, no Rakúsko sme nedobehli. Predstavme si, že by štát v uzavretej ekonomike monopolizoval produkciu a predaj pšenice a cenu by stanovil na 1 cent za tonu. Za túto cenu by pšenicu predával niekoľko rokov. Jedného dňa by zrazu pšenica došla a ľudia by sa museli vrátiť k trhovej produkcii a cenám. Nebolo by v tejto ekonomike množstvo zlých investícií (malinvestments – napr. elektrárne spaľujúce pšenicu, chovný priemysel postavený na lacnej pšenici, príliš veľa pekární atď.) napriek tomu, že všetci vedeli , že trhová cena bude asi vyššia ako 1 cent za tonu? Peniaze, na rozdiel od pšenice vstupujú do takmer každej transakcie v ekonomike, preto je ich manipulácia ešte kritickejšia.

Aj Rakúšan by kúpil dom v Španielsku za peniaze zadarmo od ECB

Monetárna expanzia je redistribučná hra. Má víťazov a porazených. To, že sa brať úvery z novovytvorených peňazí neoplatí pre ekonomiku ako celok neznamená, že sa to neoplatí ani jednotlivým aktérom. Tí, čo sa k novým peniazom dostanú skôr, sa obohatia na úkor tých, ktorí sa dostanú k novým peniazom neskôr. Nové úvery budú ľudia brať vždy, bez ohľadu na to, či vedia niečo o udržateľnosti monetárnej expanzie alebo nie. Dotované nízke úroky počas obdobia boomu predstavujú čistý zisk pre prijímateľa na úkor ostatných v ekonomike. Aj racionálne konajúci zástanca ABCT zoberie úver za jedno percento od ECB v rámci programov LTRO a kúpi za ne „hocičo“. Toto hocičo bude totiž s veľmi vysokou pravdepodobnosťou o rok o minimálne o 2-5% drahšie, čo znamená čistý, takmer bezrizikový výnos 1-4%.

Navyše existuje tlak konkurencie. Ak hypotekárny agent z obáv o následky prasknutia bubliny na trhu nehnuteľností v USA pred rokom 2006 nepoužil lacné financovanie FEDu na jej ďalšie nafukovanie, stratil trhový podiel a jeho miesto s radosťou zaplnili noví (nevedomí? hlúpejší?) ochotní konkurenti. Tých následne aj tak v mnohých prípadoch zachráni štát (v prípade, že sú dostatočne veľkí), a za peniaze ostatných zníži ich straty počas prasknutia bubliny. Vytvárať malinvestments (zlé investície) je vďaka dotovaným úrokom je často výnosné, najmä ak sa podarí exit pred príchodom recesie. A predvídavosť a abstinencia nášho „poučeného“ hypotekárneho agenta teda nemala žiaden vplyv na trhové ceny.

Vďaka tomu, že nové peniaze musia niekde vstúpiť do systému, bude nutne dochádzať k deformácii relatívnych cien. Rast cien statkov nakupovaných za nové peniaze bude nutne mylne interpretovaný ako rast dopytu po nich a dôjde k už spomínaným deformáciám v produkčnej štruktúre ekonomiky.

Štátna monopolná produkcia budiž-peňazí s núteným obehom a manipulácia cien úrokov musí mať negatívne dopady na ekonomiku aj napriek existencii znalosti tejto skutočnosti u časti ekonomických aktérov. Peniaze sa nachádzajú v takmer každej transakcii v ekonomike a práve preto sú ideálnym podozrivým pri hľadaní vinníka plošných chybových cyklov podnikateľov, ktoré sa prejavia recesiou. Jediné, čo vďaka ABCT vieme o úroku, je fakt, že by mal byť vyšší ako je dnes. No nikto nemôže vedieť, aký by bol úrok, ak by nebol manipulovaný centrálnou bankou. Úrok je totiž informácia, ktorá by sa mala neustále tvoriť stretom dopytu a ponuky.

Ak sa informácie o negatívnych dopadoch monetárnej expanzie dostatočne rozšíria a uverí im veľké množstvo ekonomických aktérov, ktoré následne na základe toho upravia svoje správanie, je možné, že vyvolanie ďalšej monetárnej ilúzie bude pre centrálnu banku ťažšie a nákladnejšie, prípadné „pozitívne efekty“ novej injekcie likvidity budú mať čoraz kratšie trvanie. A to mi príde ako pomerne dobrý popis dnešnej situácie.

Desivá cenová deflácia tento krát nie v americkom IT sektore:

Juraj Karpiš, INESS

eTrend, 9.2. 2012 (blog)